住宅ローン控除(減税)

HPをご覧いただきましてありがとうございます。

両国店の長濱です。

住宅ローンを利用してマイホームを購入した場合に所得税が戻ってくると聞いたことはありませんか?

所得税が戻ってくるその制度が住宅ローン控除(減税)になります。

住宅ローン控除(減税)は、年末調整や確定申告の時期には、忘れずに申告をしなければいけません。

では、住宅ローン控除(減税)の仕組みをみていきましょう。

住宅ローン控除(減税)とは?

住宅ローン控除は、正式には「住宅借入金等特別控除」といい、税制上の税額控除のひとつです。

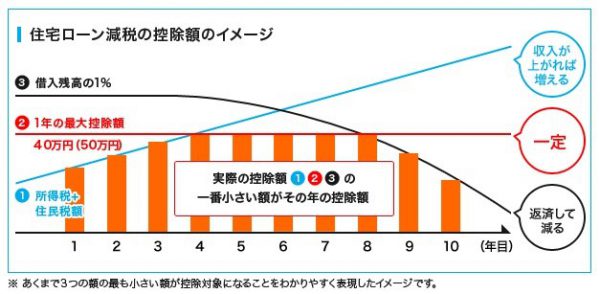

年末の住宅ローン残高または住宅の取得対価のうちいずれか少ない方の金額の1%が10年間に渡り所得税の額から控除されます。

また、所得税から控除しきれない場合には、住民税から一部控除されます。

わかりやすく言うとマイホームを購入する時に住宅ローンを借り入れていた場合、

一定期間にわたってローン残高に応じた金額が所得税から還付される制度です。

また、新築や中古物件の購入だけではなくリフォームをした場合にも一定の条件を満たせば住宅ローン控除の対象になります。

住宅ローン控除率

現在、住宅ローンの控除率は一律で1%になっています。(特定増改築等の場合は2%)

毎年12月末時点での住宅ローン残高の1%の金額分、所得税と住民税が還ってくるということです。

住宅ローン控除額(限度額)

住宅ローンの年末残高の1%が還付されるという制度ですが、限度額があります。

例えば、住宅ローンの年末残高が8,000万円の場合に1%にあたる80万円が還付されるということではありません。

一般住宅の場合、借入金額の年末残高4,000万円を上限に、

その1%が10年にわたり最大で400万円が控除されます。(1年間最大40万円まで)

認定住宅の場合、借入金額の年末残高5,000万円を上限に、

その1%が10年にわたり最大で500万円が控除されます。(1年間最大50万円まで)

※認定住宅とは、長期優良住宅、低炭素住宅といった高機能、高性能の住宅のことです。

算出方法

住宅ローン控除可能額=住宅ローン年末残高×控除率1%

【例】

住宅ローン年末残高:3,000万円

税込年収:600万円

前年の課税所得:220万円

所得税額:12万円

住民税:25万円

住宅ローン控除額を計算

3,000万円×1%=30万円(最大控除額)

所得税から控除できる金額を計算

もともとの所得税額が限度となるので、控除できる金額は12万円です。

12万円(所得税)-30万円=▲18万円になります。

控除しきれなかった18万円は住民税から控除することになります。

住民税から控除できる金額を計算

住民税からの控除額は、次の3つのうちの少ない金額になります。

①前年の課税所得×7%、②上限額の136,500円、③所得税で控除しきれなかった金額です。

1.220万円×7%=154,000円

2.136,500円

3.180,000円

住民税から控除されるのは、1番金額の少ない136,500円になります。

差額の43,500円は控除されません。

控除できる所得税と住民税の合計金額

120,000円+136,500円=256,500円となります。

収入や家族構成などによっては、算出した控除額を税金から控除しきれない場合もあります。

ご夫婦とも働いていてそれぞれ所得税や住民税を支払っている場合、

ご夫婦で別々のローンを組んだり、連帯債務形式で組んだりして、それぞれが住宅ローン控除を受ける方法もあります。

住宅ローン控除を受けるための要件

◆自ら所有し、居住する住宅であること

◆住宅の引渡しまたは工事完了から6ヶ月以内に居住の用に供すること

◆床面積が50㎡以上であること

◆床面積の1/2以上が居住用であること

◆お借入金の借入期間が10年以上であること

◆年収が3,000万円以下であること(3,000万円を超える年は住宅ローン控除を利用できない)

住宅ローン控除申請の書類など

申請方法

住宅ローン減税は、入居した年の収入についての申告を行う際(翌年の確定申告時)に税務署に必要書類を提出します。

個人事業主など、自分で確定申告をしている人は毎年確定申告をするついでに住宅ローン年末残高証明書を提出する必要があります。

必要書類

◆住民票の写し:新しい住所を管轄している市役所へ行ってもらいましょう。

◆住宅ローン年末残高証明書:10月~11月頃に借り入れした金融機関から郵送で送られてきます。

◆登記事項証明書:法務局へ行くかネットでも入手できます。土地の借入もある場合、土地の登記事項証明書も必要です。

◆請負契約書(売買契約書):建物を建てたハウスメーカーや工務店からもらいます。土地の借入もある場合、土地の売買契約書も必要です。

◆源泉徴収票:年末に職場が発行してくれます。

◆中古住宅の場合は下記のいずれかが必要です。

・耐震基準適合証明書:建築士など

・既存住宅性能評価書:登録住宅性能評価機関

・既存住宅売買瑕疵保険の付保証明書:住宅瑕疵担保責任保険法人

還付金がもらえる時期

年末調整で住宅ローン控除を申請した場合の還付金は、通常の年末調整と同様の12月の給料日に上乗せして振り込まれるのが一般的です。

ただし、会社によっては12月のボーナス支給日、1月や2月の給料日に支払われるところもあります。

また、口座振り込みではなく現金で直接手渡されるケースもあります。

遅くとも2月の給料日までには年末調整の還付金を受け取れると考えておいていいと思います。

まとめ

住宅ローン控除は節税効果が大きいので、忘れずに申請するようにしましょう。

なお、年末調整で住宅ローン控除の申請をし忘れてしまっても、自分で確定申告をすれば大丈夫です。